Die Honorarberatung ist in Deutschland noch wenig bekannt. Viele halten sie für eine andere Form der Provisionsberatung. Honorarberater stellen ihr Fachwissen und ihre Zeit zur Verfügung, um ihren Klienten zu helfen. Aber wie unterscheiden sich die Honorar- und Provisionsberatung denn genau?

Karl Matthäus Schmidt: Beide Systeme unterscheiden sich in wesentlichen Aspekten und haben eigentlich nur eine Gemeinsamkeit: Der Kunde bezahlt für die Beratung, auch wenn die provisionsfinanzierten Banken ihren Kunden gern suggerieren, dass ihre Beratung – im Gegensatz zur Honorarberatung – kostenfrei sei. Dem ist aber nicht so. Das heißt, in beiden Welten zahlt der Kunde – die Honorarberatung geht dabei nur deutlich transparenter vor.

Doch von vorn: Herkömmliche Banken finanzieren sich durch Provisionen. Diese erhalten sie von Produktanbietern wie Fonds- oder Versicherungsgesellschaften für den Verkauf derer Produkte. Beispiel: Die Bank verkauft einen Fonds und erhält von der Fondsgesellschaft eine Verkaufsprovision. Oft fließen zudem Bestandsprovisionen, Management- und Verwaltungsgebühren, Transaktionskosten u. ä. – das sind alles Posten, die die Rendite des Anlegers schmälern. Die vermeintlich kostenlose Beratung ist also gar nicht kostenlos, weil die Empfehlung der herkömmlichen Banken auf „Kosten“ einer unabhängigen Beratung geht. An der Stelle setzt die (unabhängige) Honorarberatung an: In der Honorarberatung ist klar, dass eine Beratung Geld kostet. Die Bezahlung erfolgt aber nicht durch einen Produktanbieter, sondern durch den Kunden. Hierdurch werden Interessenkonflikte aufgelöst und sichergestellt, dass eine unabhängige Beratung gemessen am Kundeninteresse überhaupt möglich ist. Sollte ein Honorarberater dennoch mal eine Provision von einem Produktanbieter erhalten, ist er verpflichtet, diese an seine Kunden auszukehren. Das ist gesetzlich vorgeschrieben. Halten wir also fest: beide Beratungsarten kosten Geld. Wo liegt also der Unterschied?

Im Wesentlichen an dem bereits oben schon erwähnten Interessenkonflikt, den es in der Honorarberatung schlicht nicht gibt: Soll ich meinem Kunden das verkaufen, was für den Kunden am besten oder am günstigsten ist? Oder das, was für unser Haus am ertragsreichsten ist? Dieser Konflikt kann in Provisionsbanken nur schwerlich aufgelöst werden. Zudem werden den Kunden in der Regel nur die überteuerten hauseigenen Produkte angeboten. Der unabhängige Berater hingegen hat keine hauseigenen Produkte und schielt auch nicht auf die Provisionen, die ihm Produktanbieter versprechen. Stattdessen kann er aus den Vollen des Marktes schöpfen und für seinen Kunden das beste und günstigste Produkt aussuchen. Im Grunde genommen ist die Beratung bei herkömmlichen Banken gar keine, sondern ein Produktverkauf, der zwar nicht immer, aber leider sehr oft an den Interessen der Verbraucher vorbeigeht.

Aber Honorarberatung ist doch teuer, oder? Das kann sich doch niemand leisten?

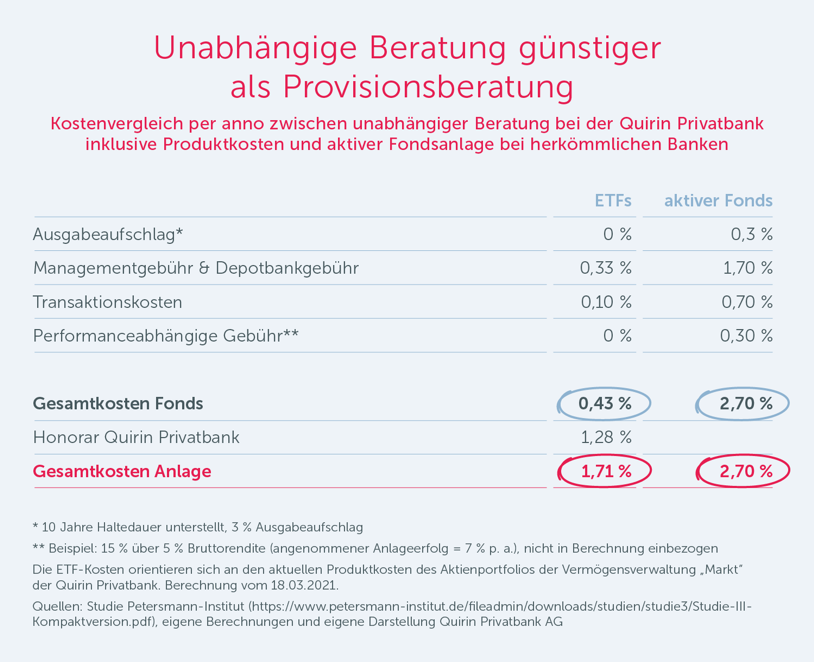

Karl Matthäus Schmidt: Die unabhängige Beratung gegen Honorar ist günstiger als die Beratung in provisionsfinanzierten Häusern. Das belegt ein einfaches Beispiel, indem wir einen aktiv gemanagten Fonds, wie er bei herkömmlichen Banken gerne verkauft wird, mit einem kostengünstigen ETF verglichen haben. Wir haben dabei sehr niedrige Kosten für den aktiven Fonds angesetzt, in der Praxis sind diese Fonds oft deutlich teurer. Selbst mit Beratungshonorar fahren Anleger in der unabhängigen Beratung deutlich besser als in der vermeintlich kostenlosen Beratung anderer Banken.

Genauso unbekannt sind die Tätigkeiten von Honorarberatern. Können Sie uns sagen, was eine qualifizierte konkrete Honorarberatung leistet?

Karl Matthäus Schmidt: Im Kern sind das zwei Punkte, die ich bereits näher ausgeführt habe: Sie stellt eine unabhängige Beratung sicher, und verzichtet dabei auf hauseigene Produkte. Deshalb entstehen keine Interessenskonflikte, vielmehr kann der unabhängige Honorarberater ausschließlich im Interesse des Kunden agieren.

Eine Honorarberatung ist dennoch nicht allmächtig. Welchen Handlungsspielraum hat eine Honorarberatung und für welche Produktarten ist sie zugelassen?

Karl Matthäus Schmidt: Das hängt von seiner Erlaubnis ab. Der unabhängige Honorar-Anlageberater nach KWG darf Empfehlungen für den ganzen Katalog der Finanzinstrumente aussprechen, also zum Beispiel Aktien, Anleihen, Zertifikate, Fonds etc. Der Honorar-Finanzanlagenberater nach § 34h GewO darf nur in Fonds beraten und gerade nicht in Aktien, Anleihen etc. Der Versicherungsberater darf sich eben nur um die Versicherungen kümmern. Gerade im Bereich der GewO kommt es aber auch vor, dass die Berater sowohl eine Erlaubnis als Versicherungsberater, als auch als Finanzanlagenberater haben. Wir als Quirin Privatbank können unsere Kunden bei der Geldanlage umfassend und unter Berücksichtigung aller Arten von Finanzinstrumenten beraten.

Interessenten wissen oft nicht, wie man eine gut arbeitende Honorarberatung findet. Haben Sie Tipps, wie man eine qualifizierte und seriöse Honorarberatung ausfindig macht?

Karl Matthäus Schmidt: In Deutschland sind wir meines Wissens nach auch 15 Jahre nach unserer Gründung die einzige Bank, die ausschließlich gegen Honorar berät. Warum das so ist? Weil herkömmliche Banken im Provisionsgeschäft einfach noch immer deutlich mehr Geld verdienen – zu Lasten ihrer Kunden. Und solange der Gesetzgeber seine schützende Hand über die Provisionslobby hält und auf das Provisionsverbot, das Verbraucherschützer seit Jahren fordern, verzichtet, wird sich daran auch nichts ändern. Wer also unabhängig beraten werden möchte, kann gern in einer unserer 13 Niederlassungen bundesweit vorbeikommen. Wer lieber einen freien Berater aufsuchen möchte, sollte hier nachsehen: BaFin – Register unabhängiger Honorar-Anlageberater

Nimmt man eine Honorarberatung in Anspruch und handelt nach gegebenen Ratschlägen, kann es immer noch zu Verlusten kommen. Was kann man tun, wenn eine Beratung fehlerhaft war?

Karl Matthäus Schmidt: Die Honorarberatung entkoppelt die Produktempfehlung von der Bezahlform und schließt damit einen erheblichen Teil der Ursachen aus, die den größten Schaden bei Anlegern ausrichten: unpassende oder überteuerte Produkte, risikobehaftete Investitionen, nicht passende Anlagezeiträume. Die unabhängige Beratung gegen Honorar senkt also das Risiko, eine unpassende Empfehlung zu bekommen, drastisch. Wenn Anleger das Gefühl haben, falsch beraten worden zu sein, dann sollten sie sich – unabhängig von der Bezahlform der Beratung – zunächst an die Bank wenden. Wenn das nicht hilft, stehen zahlreiche Möglichkeiten zur Verfügung, beispielsweise die Anrufung einer Schlichtungsstelle oder die Beschreitung des ordentlichen Gerichtswegs.

Einige Finanzexperten warnen sogar vor Honorarberatungen, weil gesetzliche Vorgaben und staatliche Überwachung noch nicht ausreichend seien. Was sagen Sie dazu?

Karl Matthäus Schmidt: Schwarze Schafe gibt es überall, keine Frage. Bis 2014 war der Begriff Honorarberater gesetzlich NICHT geschützt, das hat dazu geführt, dass einige Honorarberater auch Provisionen angenommen haben. Das hat sich mit dem Honoraranlageberatungsgesetz grundlegend geändert. Damit hat der Gesetzgeber einen wichtigen Schritt getan, um die Honorarberatung in Deutschland zu stärken und Anleger mehr Rechtssicherheit und Orientierung zu bieten. Das Gesetz definiert, wer sich Honorarberater nennen darf und wer nicht. Damit gehen weitreichende Pflichten einher, z.B. hinsichtlich der Produktpalette, die den Kunden angeboten werden darf. Zwar sehen auch wir einen Nachbesserungsbedarf, das sollte aber nicht den Blick darauf trüben, dass der Verbraucherschutz unter dem Honoraranlageberatungsgesetz deutlich ausgeprägter ist als bei einer herkömmlichen Provisionsbank.

Zudem reicht das Honoraranlageberatungsgesetz allein aus unserer Sicht nicht aus. Aufgrund der tagtäglich entstehenden Schäden durch Falschberatung, unpassende Produktverkäufe oder falsche Anlagezeiträume fordern Verbraucherschützer schon seit Jahren ein Provisionsverbot wie es in einigen europäischen Staaten (z.B. UK oder die Niederlande) längst erfolgreich gelebte Praxis ist. Und dafür machen auch wir uns stark. Denn solange das nicht kommt, sind Autokäufer in Deutschland besser geschützt als Bankkunden.